雅詩蘭黛(集團)到了背水一戰的境地。

截至今年6月底,這家公司凈利潤已經連續五個季度下滑。陰云籠罩在雅詩蘭黛頭上。上半年,全球業績前10的美妝公司中,僅雅詩蘭黛和Natura&Co銷售額下滑,其他巨頭均保持著正增長。

過去一個財年,雅詩蘭黛收入159億美元,同比下滑10%,凈利潤10億美元,同比減少58%。

截至10月12日收盤,雅詩蘭黛股價139.62美元,年初至今已跌去了43%。

反觀雅詩蘭黛的老對手歐萊雅集團依舊高歌猛進。

上半年,歐萊雅集團銷售額205億歐元,同比增長13%;營業利潤42億歐元,同比增長14%。

低迷的業績下,雅詩蘭黛出售重組的傳聞在風中飄搖。今年5月,有消息稱億萬富翁和激進投資者Nelson Peltz有意“整頓”雅詩蘭黛,包括推動該公司的出售和更換現任CEO傅懿德。

雅詩蘭黛董事會主席、第三代繼承人William Lauder不得不出面回應:“我們并不會被外界的噪音所干擾。”

01

競爭對手變多

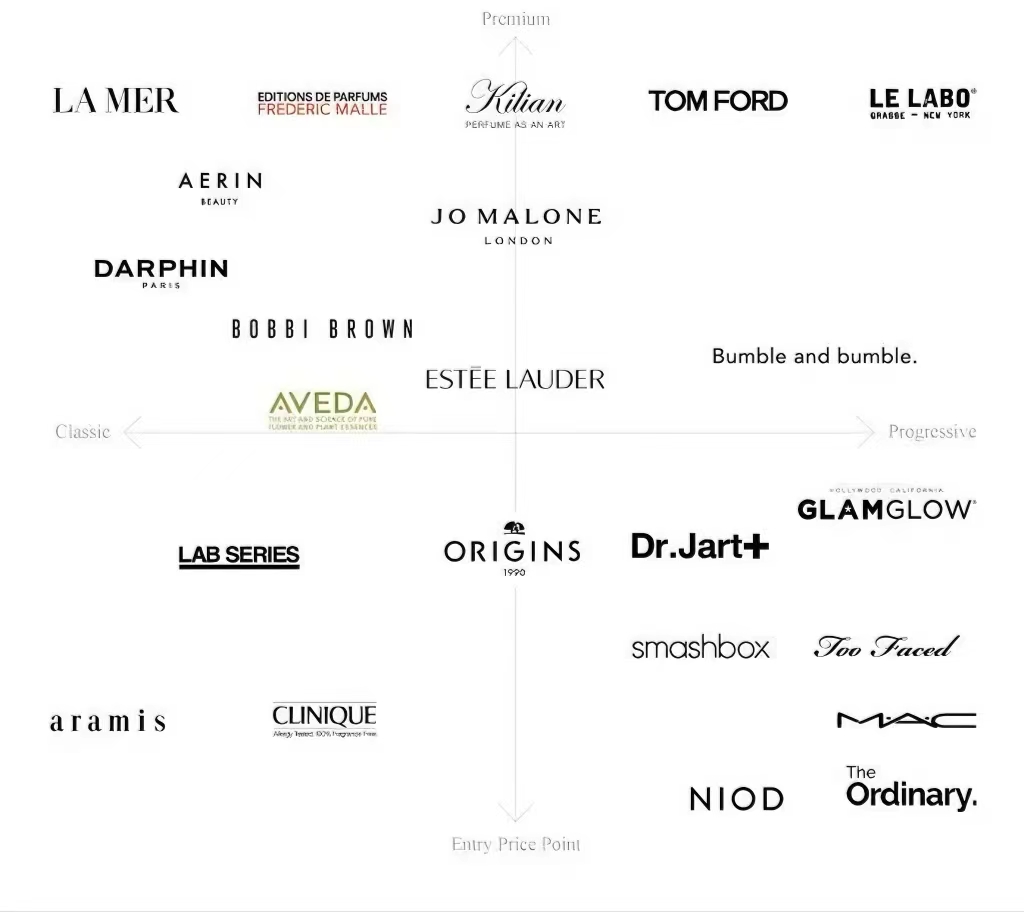

雅詩蘭黛、倩碧、海藍之謎、悅木之源、魅可、芭比波朗、Aveda、Jo Malone London……雅詩蘭黛集團擁有完備的中高端品牌矩陣,但這些品牌過去建立的優勢不足以應對變化。

根據Euromonitor,2020年,雅詩蘭黛在中國的高端美妝市場份額已被歐萊雅反超,二者的市占率分別為14.4%、18.4%。

相比在大眾市場、高端市場皆有布局的歐萊雅,以高端路線為主的新入局者帶給雅詩蘭黛的壓力更為直接。

競爭對手并沒有在雅詩蘭黛經歷危機的時候給它留下喘息的機會。今年以來,開云集團、歷峰集團先后成立獨立美妝部門,LVMH則在今年3月引入歐萊雅前高管斯鉑涵出任CEO,領導嬌蘭、紀梵希、迪奧、Make Up For Ever等品牌的系列變革。

今年2月,開云集團挖來雅詩蘭黛前高管Raffaella Cornaggia作為新成立的美妝部門CEO。隨后,這家公司于6月宣布收購全球最大獨立高端香水品牌Creed,以擴容美妝矩陣。最近一個財年,Creed品牌銷售額超2.5億歐元。

歷峰集團于今年9月宣布成立全新高級香水與美容部門,并任命芬美意前高管Boet Brinkgreve擔任新成立的美妝部門CEO,由他負責集團旗下的卡地亞、梵克雅寶、萬寶龍、登喜路、蔻依和Ala?a擴展香水及美容業務線。

伴隨著奢侈品集團的陸續涌入,雅詩蘭黛勢必將在高端美妝市場面臨更激烈的競爭。除了與雅詩蘭黛爭奪消費者外,奢侈品公司還拉升了雅詩蘭黛品牌并購的難度。例如,去年,雅詩蘭黛以28億美元將Tom Ford納入囊中前,曾與開云集團之間有過激烈的競購,開云集團甚至在競購中一度處于領先地位。

02

主力品類、王牌渠道面臨巨大挑戰

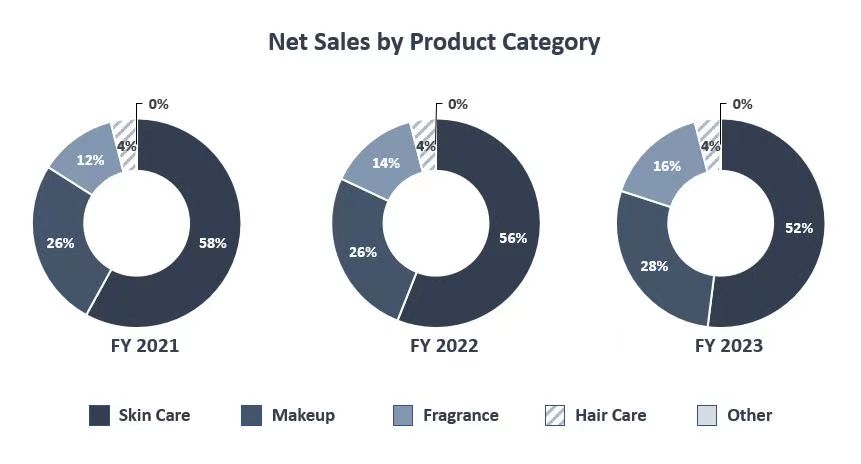

根據財報,2023財年(2022年7月1日- 2023年6月30日),雅詩蘭黛旗下護膚、彩妝、香水、頭發護理四大業務部門的營收占比分別為52%、28%、16%、4%。

在雅詩蘭黛業務占比最大的護膚品類降幅最高。2023財年,雅詩蘭黛護膚品銷售額82億美元,同比下滑17%,主因系海藍之謎、雅詩蘭黛和Dr.Jart+的凈銷售額下降。

免稅渠道不振是雅詩蘭黛護膚品乃至整個集團業績下滑的主因。2023財年,雅詩蘭黛海南和韓國免稅市場的關鍵護膚品凈銷售額同比下降14%。

雅詩蘭黛比競爭對手更依賴免稅渠道,也勢必因免稅渠道承擔更大風險。2022財年雅詩蘭黛旅游零售渠道銷售額占比一度高達27%,而歐萊雅集團的占比約10%。

受疫情等多重因素影響,2023財年,雅詩蘭黛免稅渠道急轉直下。雅詩蘭黛執行副總裁兼首席財務官Tracey Travis在電話會議上表示:“2023財年,集團全球旅游零售業務自然銷售下降了34%,目前銷售占比約20%。”

旅游零售渠道的失守,直接導致了全集團業績下滑。更致命的是,由于庫存消耗速度低于預期,雅詩蘭黛旅游零售渠道還出現了折扣過大或者價格不合理的情況,擾亂了國內有稅零售渠道價格體系的穩定性,甚至對品牌價值造成了侵蝕。

03

自救進行時

對陷入增長泥沼中的雅詩蘭黛而言,如何糾錯并找到新的驅動力,變得棘手但必要。

1.成立香水工作室

香水是雅詩蘭黛革新的驅動品類。9月底,雅詩蘭黛透露正在法國籌備香水工作室,并計劃于明年正式開業。

在雅詩蘭黛的規劃中,位于巴黎的新工作室更靠近其香水合作原料供應商、制造網絡以及創意設計資源,以便集團以更快的速度創新產品。

雅詩蘭黛還正試圖在中國擴展香水銷售網絡。今年6月,雅詩蘭黛旗下香氛品牌Le Labo開出了中國內地首店,隨后的9月又在深圳萬象天地落子華南首店。

自2019財年以來,雅詩蘭黛旗下包括Jo Malone London、TOM FORD、Le Labo等品牌在內的香水業務凈銷售額增長近40%,已連續10個季度實現至少兩位數的有機凈銷售增長。

2.精簡彩妝業務

相比高歌猛進的香水品類,雅詩蘭黛的彩妝業務表現不盡人意。2023財年,雅詩蘭黛彩妝彩妝的凈銷售額為45.16億美元,同比下降3%,營業利潤下滑超過100%。

雅詩蘭黛對于彩妝業務的縮減自2021年開始。當年2月,雅詩蘭黛宣布關停彩妝品牌Becca。

2022年底,雅詩蘭黛旗下The Ordinary宣布停止生產其品牌所有彩妝產品。

今年7月,雅詩蘭黛集團旗下彩妝品牌Too Faced和Smashbox發布裁員計劃,Too Faced計劃裁員22人;Smashbox計劃裁員37人。

更早之前,Too Faced天貓海外旗艦店于2022年結束運營;今年6月,Too Faced日本運營商ELC Japan也發公告稱,將在2023年底前結束品牌在日本所有商店和電子商務網站的銷售。

3.押注純凈美妝

除香水業務外,雅詩蘭黛還將純凈美妝、敏感肌等細分市場視作機會,以拉動護膚品增長。

為改善產品線陳舊問題,雅詩蘭黛今年提高了上新頻次,先后推出DW妝前乳、SOS閃修精華等新品。近期,雅詩蘭黛全新紅石榴系列在國內上架,這是其首次推出主打“純凈美妝”的護膚系列。

與此同時,雅詩蘭黛早期投資和孵化風險投資公司NIV近期還對純凈護膚品牌CODEMINT紈素之膚進行了少數股權投資,這是雅詩蘭黛對中國美妝品牌的首筆投資。

4.提高供應鏈靈活度

雅詩蘭黛曾在電話會議上提到:免稅渠道是最高利潤率類別。因此,盡管業績受挫,但雅詩蘭黛并沒有改變對免稅渠道的投入。

繼去年12月在海南注冊成立雅詩蘭黛旅游零售服務(海南)有限公司后,雅詩蘭黛今年將旅游零售亞太區物流中心及中國區總部落地海南自貿港,以在需求波動時提高庫存靈活性,并發揮區域性制造和分銷網絡的優勢。